先日Twitterのタイムラインでこんな投稿が目に止まりました。

最近ETF購入を始めたのですが平均取得単価が高いような気がしています。

これすごく気持ちが分かります。

投資を始めたての頃は自分の投資スタイルが定まっておらず、買っては疑問が浮かび、あれやこれやと色々と悩んでしまいますよね。

今回テーマにする成行か指値かについては、僕自身もいまだに悩むことがあります。

特にこの時期(2020年7月時点)から投資を始めた人にとっては株価水準も昨年までと比べてかなり低く、上昇気配もいまだに確定的なものではない為に

と、そんな気持ちになるのはスゴくよく分かりますね。

今回はそんな成行注文と指値注文についてそれぞれの特徴を抑えつつ解説していきます。

成行注文のメリット

まずは成り行き注文のメリットから。

✔株価をそれほど気にする必要がない

✔ドル・コスト平均法との相性が良い

ひとつずつ見ていきましょう。

機会損失が無い

個別株やETFで配当金や分配金を受け取ろうと思う場合、権利確定日の2営業日前(権利付最終日)までに銘柄を保有している必要があります。

成行注文であれば、基本的にマーケットの取引時間内であれば即約定(取引成立)となるので

みたいなことは基本的にありません。

株価をそれほど気にする必要が無い

ほぼほぼその時の株価で約定となるので

のような感じで、ある意味気楽です。

指値だと約定になるまでの間、結構ありがちなのが

と株価の状況が逐一気になってしまうこと。

日本時間でいう夜~朝方にかけて市場が動く米国株・ETFを購入する場合、指値設定したものの株価が気になって寝つきが悪くなるみたいな投資初心者あるある。

良い睡眠を確保する為にも過度に株価を気にしなくて良い成行注文はおすすめです。

ドル・コスト平均法との相性が良い

長期で毎月決まった日に定期買い付けする人には成行は良い投資手法だと思います。

1株100円で買えた先々月、1株95円で買えた先月、1株105円で買えた今月。

平均すれば1株100円。

その時々では

なんてブルーな気持ちになるかもしることがあったとしても、定期買い付けすることで平均へ回帰するという、いわゆるドル・コスト平均法。

一喜一憂せず買える状況を作るのは、投資するという行為にあまり時間を費やせない個人投資家にとって必要なことですね。

(朝から晩まで株価とにらめっこしても全く苦にならない性格や、それだけの時間がある人は別ですが、大多数の個人投資家はそうではないでしょう)

そういう意味では、成行注文×ドル・コスト平均法は相性も良く、ある意味、ベストオブベストな機械的買い付け方法かもしれません。

指値注文のメリット

次に指値注文のメリットを見ていきましょう。

✔配当利回りの計算を先行させられる

✔タイミング次第では収益を最大

当たり前といえば当たり前のことですが、成行とは相反する特徴があるので一つずつ解説していきます。

目標取得価格を明確に設定できる

理由は様々にあれど、人の心情として

みたいなことがあります。

これは投資に限ったことではないですが、立てた目標を達成するという事象には一種の幸福感がもたらされるもの。

前述したような配当の権利確定日がスケジュール的にまだ先だし、今すぐ買い付ける必要が特にないみたいな時は楽しみの一つとして気長に指値注文も良いかもしれません。

実際に僕自身も3月にSPYDを指値注文した際、偶然その日の最安値で約定となったことがあり、なんとなく嬉しかったのは記憶に新しいです。

その内容も含まれているのがこちら↓

[sitecard subtitle=関連記事 url=https://kenton-sugar.com/etf-spyd/]

配当利回りの計算を先行させられる

これはひとつの指標です。

株価の停滞期にはその判断指標になりにくいですが、配当目的で投資をする人の多くは利回りを気にしますよね。

年間配当5ドルの株を100ドルで買えれば利回り5%。

同じ株を125ドルで買えば利回り4%。

同じ銘柄だとしても

というような基準が自身にある場合、購入希望銘柄に対して長期スケジュールで指値を設定しておくことで、常に株価を気にする手間を省きつつ目標利回りに沿った買い付けが可能です。

タイミング次第では利益を最大化できる

配当益であるインカムゲイン目的でも、売買益であるキャピタルゲイン狙いでも、投資の基本は安く買う(安い時に買う)です。

僕自身は長期投資なので短期的な株価はあまり気にしていません。

現在も一部銘柄では含み損が出ていますし、一方で毎月安定した配当をもたらしてくれる銘柄もあります。

とはいえ、やはり安い時に買えることはそれだけ利益の最大化に直結するので、どうせ同じ銘柄を買うなら

それは正直な気持ち。

しかしながら、仕事・子育て・副業と他にもやることは沢山あるので、1日24時間の中で株価をチェックすることに費やせる時間はごくわずか。

なので、しばらく株価を気にしたくないけど買いたい銘柄があるような時期は、2週間程度のスケジュール設定で指値注文を入れてほったらかすみたいなこともあります。

買えたらラッキー、買えなくてもまぁいっか、的な感情で。

成行注文がタイミング投資の代表手法として考えられがちですが、実は指値注文だってその側面・役割は持っているのです。

結論どっちが良いのか

さて、ここまでお読みいただいて、成行注文と指値注文どちらが良いのか結論が出ましたか?

多くの人は余計悩んでしまったのではないかと思います。

そう、投資手法において絶対的で明確な答えは無いのです。

出来ることと言えば

✔自分の性格上どっちが投資と上手く付き合えるかを考える

これだと思います。

もう少しだけ具体例を出して考えてみましょう。

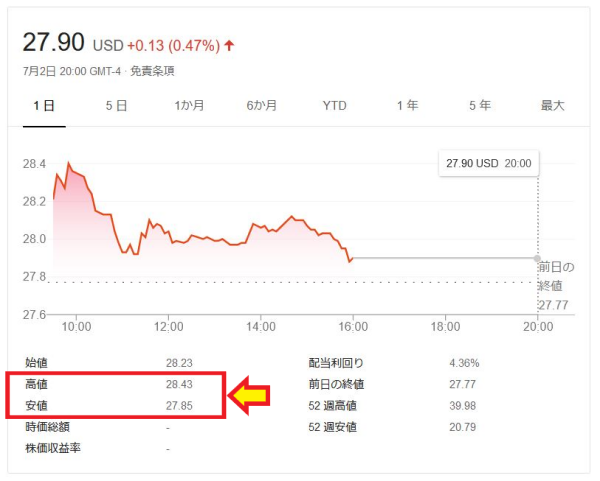

下記はSPYDの7/2終了時点のチャートです。

※データ:グーグルファイナンスより

仮に開場前に成行注文をしていたら28.43ドルの当日最高値で約定となっていた可能性があります。

直近の配当利回りを仮計算してみましょう。

SPYDは年4回分配金が出るので0.365715×4=1年間で1.46ドルの分配金。

これを前述した仮約定価格の28.43ドルに当てはめる

➡1.46ドル÷28.43ドル=0.051354=約5.13%の年間配当(分配)利回りとなります。

利回り目標が5%だった人にとっては28.43ドルでの約定は合格ライン。

もしそれよりも高い5.5%を利回り目標とするならば、26.54ドルで以下の価格で指値注文を入れるか、その株価が来るまで市場観察を続け成行注文を入れるかをしなければいけません。

※1.46ドル÷26.54ドル=0.055011=約5.50%

ということは、7/2の市場においてはどう転んでも取引不成立で約定とはならなかったという結論です。

そして、26.54ドルという株価までSPYDが落ちるかどうかは現段階では誰にも予想のつかないことですね。

いずれにしても結果論なわけです。

まとめ

成行注文にしても指値注文にしても日々変動する株式市場が相手である以上、どちらにもメリットとデメリットがあります。

ただし、ここまでお読みいただけた方はお気づきだと思いますが、それをメリットと感じるのもデメリットと感じるのも皆さん自身の投資ルール・性格に依存するというのが答えです。

僕自身は成行注文も指値注文もどちらも使いますが、前提として

というルールを決めています。

主軸の米国ETFはこのルール内で買い場が来た時に買える体制=投資へ回せる余剰資金を確保しておくということを大切にしています。

投資を始めた頃は様々な情報を見聞きしすぎて混乱することもありますが、まずは少額で色々と試してみることがおすすめです。

間違っても

みたいなことだけは控えて、少しずつ経験を積めば自分なりのルールも定まってくると思います。

僕自身もまだまだ経験値が浅く試行錯誤しながらですが、それでも当初にくらべるとだいぶ気楽に投資生活を楽しめるようになってきました。

以前の買い付け記録はこちらから↓

[sitecard subtitle=関連記事 url=https://kenton-sugar.com/etf-hdv-vym/]

個人投資家の皆さん、いっしょに楽しく投資ライフを送りましょう!

ご質問・ご相談ありましたらコメント欄からお問い合わせ下されば個別にお返致します。

その他、ブログ内で取り上げて欲しい内容があればお気軽にご要望下さい。

ツイッターのフォローもよろしくお願いします!